|

|

|||||

|

||||||

創新藥爆發!恒瑞、和黃、豪森、石藥...摘要:

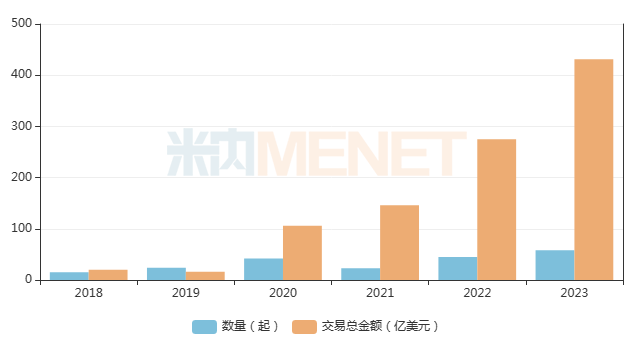

據不完全統計,2021-2023年間達成的License-out交易累計超過136起,其中2023年超過58起,創近年新高,交易總額合計超430億美元。

01、創新出海大爆發 三年收獲$850億交易額

近年來,隨著系列政策的大力推動,疊加國內創新同質化嚴重的背景下,不論是國內傳統大藥企,還是Biotech新貴都紛紛踏上“創新轉型、揚帆出海”的新賽道,海外授權(License-out)數量與合作金額都在不斷攀升。

據不完全統計,2021-2023年我國創新藥License-out交易至少發生136起,合計交易總金額接近850億美元。其中,2022年License-out交易共計45起,披露的交易總金額約275.5億美元,是2021年的兩倍;2023年License-out交易共計58起,可統計的累計交易總金額約431.1億美元,同比增長約56%。

近年來License-out交易情況

來源:公司公告、公開信息等

踏入2024年,創新藥出海再掀熱浪,藥明生物、邁威生物、安銳生物、瑞博生物等多家國內藥企,紛紛宣布與海外藥企牽手,完成對外授權交易合計十余起,其中總金額超過10億美元的交易超過四起......密集的出海交易正體現出中國創新藥企擺脫內卷、完成商業閉環并走向更高格局的決心。

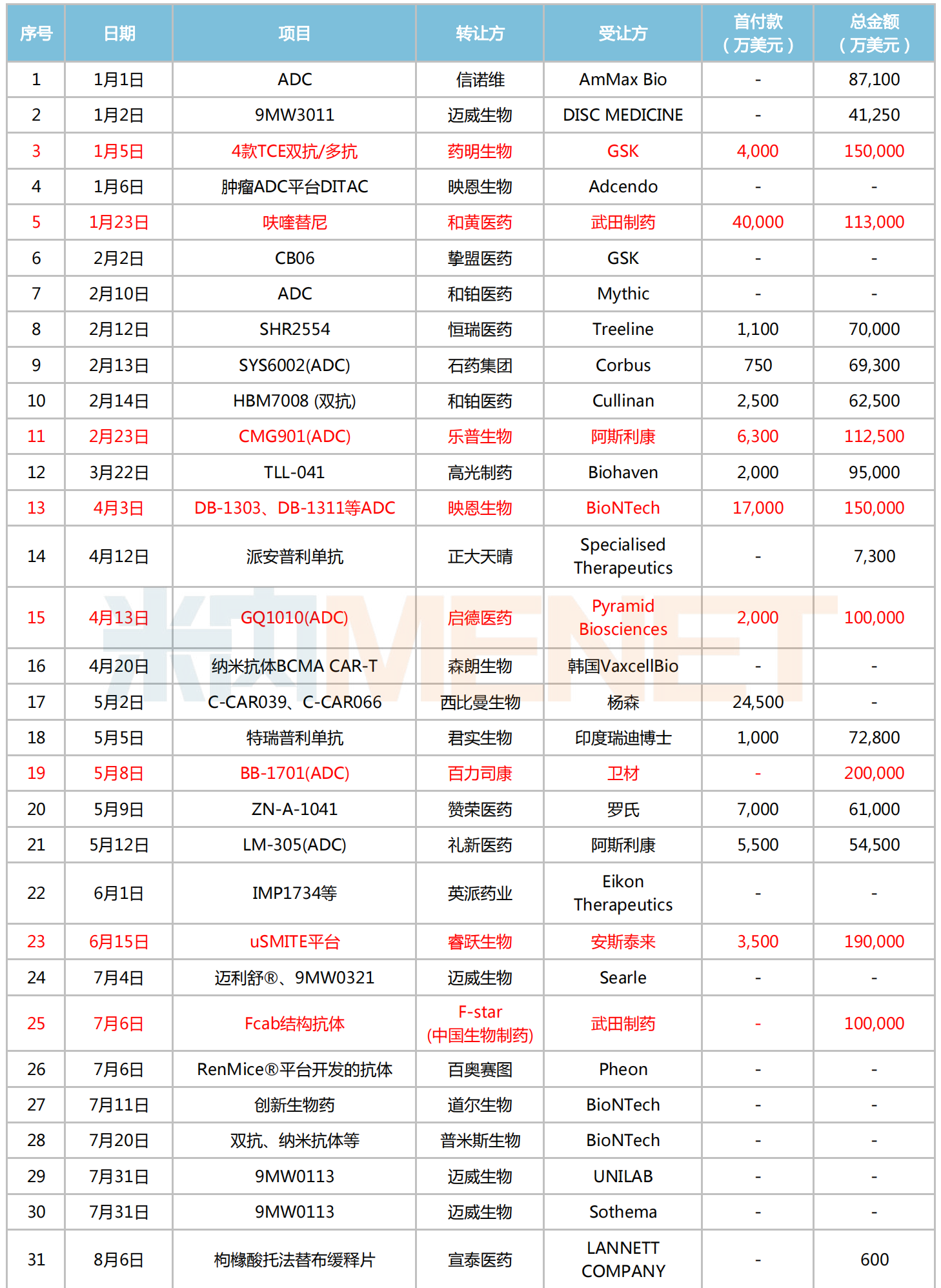

2024年至今創新藥出海情況

注:標紅為交易總金額達10億美元及以上;來源:公司公告等

此外,透過這些數字也不難看出,盡管近年來資本市場環境不佳,但創新藥行業并未停下前進的腳步。License-out的持續爆發,是過去幾年國內創新藥行業大發展的一個很好的注腳。

02、$430億創新高 恒瑞、和黃、豪森......成績斐然

回看2023年,至少有58個項目達成出海交易,可統計累計首付款超36億美元,總交易額超430億美元,單筆交易達10億美元及以上的項目有19個,包括恒瑞醫藥的SHR-1905、HRS-1167和SHR-A1904、和黃醫藥的呋喹替尼、樂普生物的CMG901、豪森藥業的HS-20089和HS-20093等國產創新藥。

2023年創新藥出海情況

注:標紅為交易總金額達10億美元及以上;來源:公司公告等

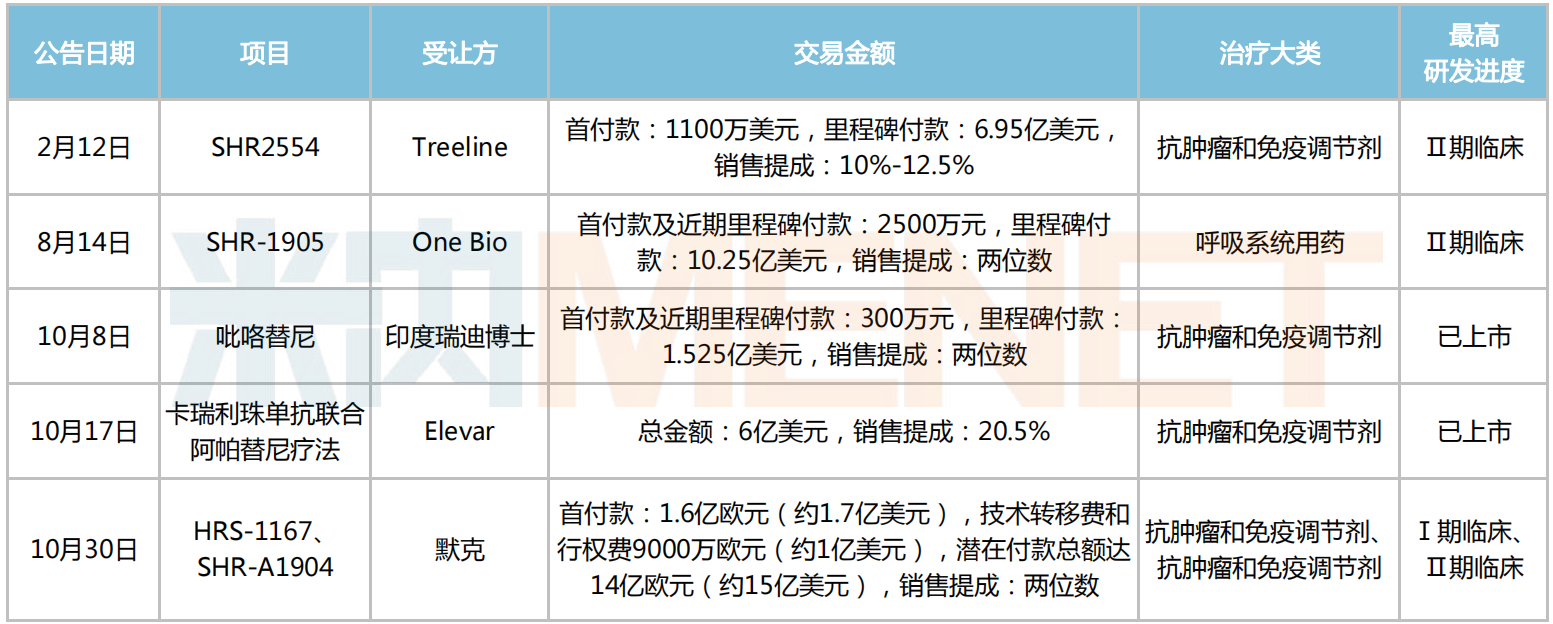

SHR-1905、HRS-1167和SHR-A1904均為恒瑞醫藥的1類新藥,2023年8月和10月,其先后發布2項海外授權公告,將哮喘治療藥SHR-1905(TSLP單抗)有償許可給美國One Bio公司,并可共計獲得約10.25億美元里程碑款項;以及將2款抗腫瘤藥HRS-1167(第二代PARP抑制劑)和SHR-A1904(Claudin18.2 ADC)有償許可給默克公司,并可獲得潛在付款總額接近15億美元。

除上述2項總額超10億美元的交易外,2023年恒瑞還至少發起了3項License-out交易,包括把SHR2554(EZH2抑制劑)有償授權給Treeline,把吡咯替尼有償授權給印度瑞迪博士,以及把卡瑞利珠單抗聯合阿帕替尼療法有償授權給Elevar,并分別獲得約7億美元、1.5億美元和6億美元的交易總金額。

2023年恒瑞醫藥License-out項目

來源:公司公告

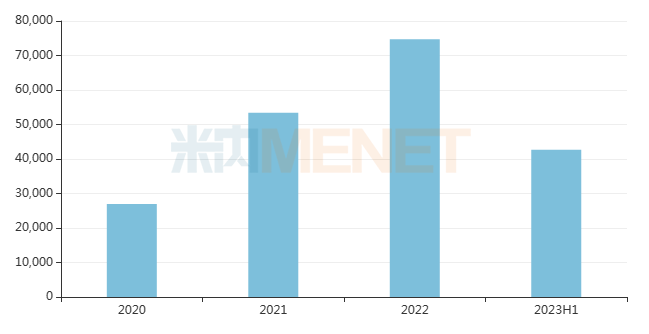

呋喹替尼是和黃醫藥首個商業化的1類新藥,于2018年9月獲NMPA批準上市,用于治療轉移性結直腸癌。數據顯示,該藥2022年在中國三大終端六大市場銷售規模超過7億元,同比增長39.86%;2023年上半年突破4億元,全年銷售額有望再創新高。2023年11月,和黃醫藥發布公告稱,呋喹替尼正式獲FDA批準上市,成為第2款在美國上市的國產小分子創新藥。

近年來中國三大終端六大市場呋喹替尼銷售趨勢(單位:萬元)

HS-20089和HS-20093均屬于ADC藥物,分別靶向B7-H4(VTCN1)、B7-H3(CD276),是豪森藥業的在研1類新藥。目前,B7分子已被證明參與調節T細胞反應,并廣泛表達于非淋巴組織,其中B7-H4、B7-H3均具備共刺激/共抑制T細胞的功能。

數據顯示,目前國內均暫無靶向B7-H4和靶向B7-H3的治療藥獲批上市。除第一藥品、阿斯利康等跨國藥企外,多家國內企業在研發進度上領跑,在B7-H4賽道,豪森藥業的HS-20089、鑫康合生物的XKH-002均已進入Ⅰ期臨床;在B7-H3賽道,豪森藥業的HS-20093、邁威生物的7MW-3711、盛禾醫藥的IBB-0979等均已進入Ⅱ期臨床。

靶向B7-H4(VTCN1)在研產品情況

靶向B7-H3(CD276)在研產品情況

CMG901是樂普生物開發的一款Claudin18.2靶向ADC,也是首個在中國及美國均獲批臨床的Claudin18.2抗體偶聯藥物。Claudin18.2于胃癌、胰腺癌及其他實體瘤中的表達呈高度選擇性及廣泛性,使其成為癌癥治療的理想靶點。此次CMG901的成功出海,標志著樂普生物的創新研發技術得到跨國藥企的認可。

03、License-out是把“雙刃劍” 三大要點助力破局解困

當下,“內卷”已然成為中國創新藥藥圈的常態。

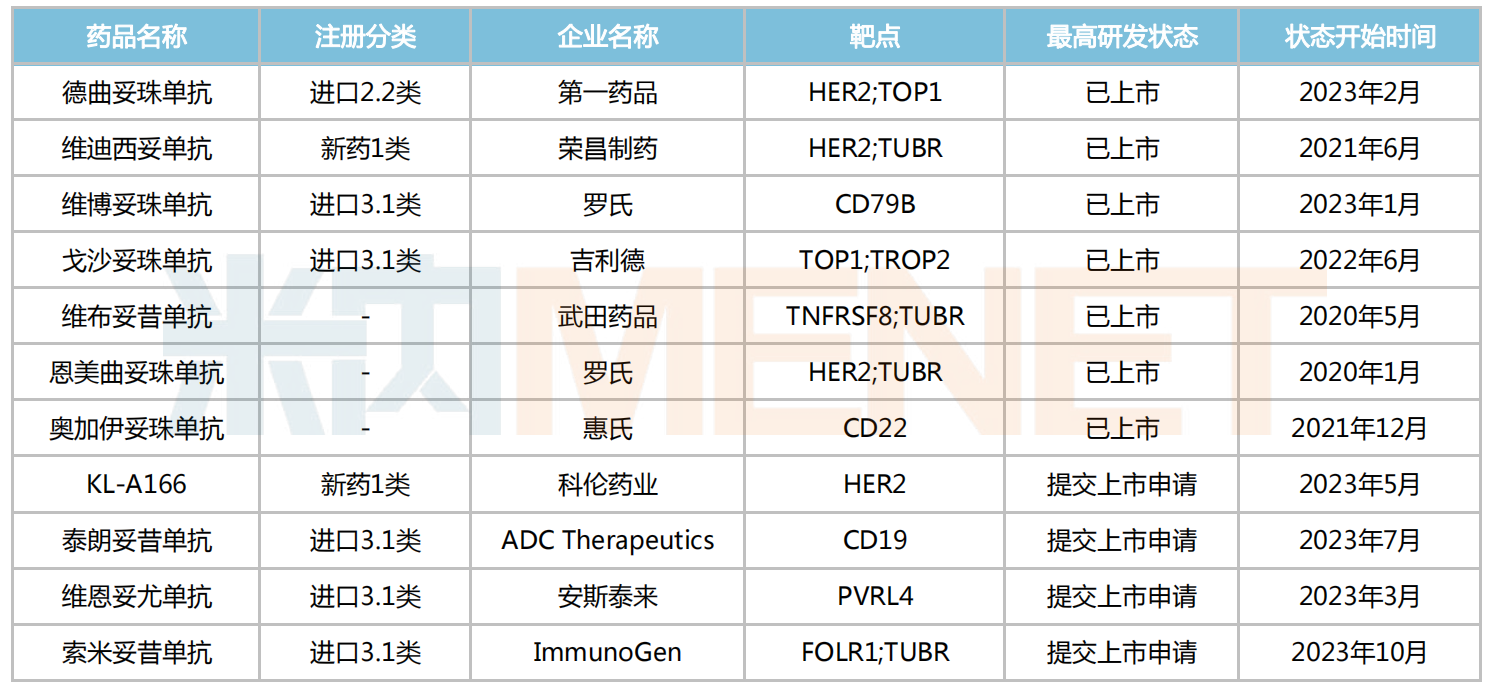

隨著資金的快速涌入和人才紅利的爆發,同質化競爭與日俱增,最典型的有靶向PD-1生物藥,上市和在研產品過百項,產品售價也從幾十萬元/年迅速下降到約三萬元/年,市場空間直接縮水近10倍;再到現今“擁擠”的ADC賽道,國內已有7款ADC獲批上市,提交上市申請及處于Ⅱ/Ⅲ期臨床的產品合計多達40余款,且大多在研ADC適應癥為靶向HER2中高表達的肺癌、胃癌、乳腺癌等癌種,同類產品扎堆情況嚴重。

與此同時,《以臨床價值為導向的抗腫瘤藥物臨床研發指導原則》《新藥獲益-風險評估技術指導原則》等重磅文件的出臺,也進一步加大同質化產品的臨床開發和上市難度,從而導致國產創新藥在國內市場的收益較低,這就需要尋求海外市場,以求擴大收益基本盤。

國內已獲批上市及報產在審的ADC

目前國產創新藥企業出海模式主要有三種:一是自主出海,即中國藥企自主在海外開展臨床試驗和自建銷售團隊,但這對資金和團隊要求非常高,成功者屈指可數;二是借“船”出海,主要形式是License-out、專利授權,憑借海外藥企的經驗或渠道實現新藥產品和技術平臺的出海;三是聯手出海,即中國藥企和海外藥企聯合開發,分擔成本和收益,主要通過找到當地某方面比較成熟的企業,實現收購、兼并。

雖然海外授權合作的達成,給處于“寒氣尚存”的創新藥行業帶來了一絲暖意,但從海外發展經驗看,尤其是2023年出現多起因MNC管線調整而導致產品“退貨”事件,License-out模式目前仍是一把雙刃劍。

在此背景下,創新藥企該把握哪些要點,才能更從容地打贏出海攻堅戰?筆者認為需重點關注以下幾個方面:

一是雙方價值匹配,合作雙方應具有高度互補性,為彼此提供補充關鍵價值;二是兩者處于相似的發展階段預期,雙方對短期和長期的項目價值交付預期能夠達成一致;三是具備短期速贏和長期的價值創造能力,以此可在短期價值交付的基礎上建立長期合作的信心。此外,還需要關注受讓方的研發能力、注冊事務支持能力、與海外當地監管機構的溝通經驗、商業化能力等。

值得注意的是,MNC并不一定是最佳的合作伙伴。細數過往上百起國內License-out的案例,中國藥企與MNC達成的海外授權交易僅占總交易量的20%左右。因此,是否選擇MNC需基于綜合評估。倘若合作對象定位在海外中小型藥企,授權方BD團隊的“工作量”或會因此加大,這就要求授權方需更全面地考察受讓方的臨床開發能力、經驗以及經營風險等因素。

另一方面,交易條款的設置是關鍵。授權方不僅要在研發里程碑相關節點的條款設置方面最大化公司的權益和保障,在協議終止章節里,也要設置一些在“退回”的情況下對于產品本身權益以及交易雙方的保護條款,以確保合作關系的順利和長期穩定。

04、結語

棋局落定,近年來交易頻頻的License-out項目,無疑證明了我國藥企的研發能力逐步得到國際市場的認可。展望未來,相信將有更多優質的本土創新藥走出國門,拭目以待。

|

|

Copyright ?2015 廣東穗康醫藥有限公司

粵ICP備15022662號(粵)

-技術支持:信息管理部|聯系我們

|